Realidad Profesional | Revista del Consejo Profesional de Ciencias Económicas de la Provincia de Buenos Aires y su Caja de Seguridad Social

Aporte Solidario

y Extraordinario

Los autores analizan la ley 27.605 (B.O. 18/12/2020) que crea un Impuesto a las grandes riquezas aún no reglamentado por el Poder Ejecutivo y la AFIP.

Los autores analizan el Aporte Solidario y Extraordinario creado con carácter de emergencia y por única vez, un aporte extraordinario, obligatorio, que recaerá sobre las personas humanas y sucesiones indivisas, gravando los bienes existentes al 18/12/2020, determinados de acuerdo con las disposiciones de la presente ley.

En este artículo se exponen las alícuotas según el valor de los bienes en el país y en el exterior; además se comentan posibles vías procesales para los cuestionamientos del aporte extraordinario; posibles principios afectados y fallos de la CSJN (de 1911 a la fecha) que se podría tener en cuenta para discutir la validez constitucional del “Aporte extraordinario”.

ARTÍCULO PUBLICADO EL viernes 15 de enero

Edición N. 119 - Enero / Febrero 2021

NOTAS DE AUTOR

Dr. Cr. Oscar Fernández

Contador Público

Miembro de la Comisión Provincial de Estudios Tributarios del Consejo Profesional

Capacitador del Instituto de Postgrado e Investigación Técnica

Consultor, autor de trabajos y ponencias, disertante en congresos y jornadas.

Dr. Abg. Mariano Moya

Abogado

Especialista en Derecho Tributario

El Aporte Solidario y Extraordinario se crea, con carácter de emergencia y por única vez, un aporte extraordinario, obligatorio, que recaerá sobre las personas humanas y sucesiones indivisas, gravando los bienes existentes al 18/12/2020, determinados de acuerdo con las disposiciones de la presente ley.

Las personas humanas y sucesiones indivisas residentes en el país pagaran el aporte por la totalidad de sus bienes en el país y en el exterior, comprendidos y valuados al 18/12/2020 de acuerdo a lo establecido en la ley de impuesto sobre los bienes personales, independientemente del tratamiento que revistan frente al impuesto sobre los bienes personales (BIENES GRAVADOS Y EXENTOS), sin deducción de mínimo no imponible alguno.

Las personas humanas y sucesiones indivisas residentes en el exterior pagarán el aporte, por la totalidad de sus bienes en el país, comprendidos y valuados al 18/12/2020 de acuerdo a lo establecido en la ley de impuesto sobre los bienes personales, independientemente del tratamiento que revistan frente a al impuesto sobre los bienes personales (BIENES GRAVADOS Y EXENTOS), sin deducción de mínimo no imponible alguno,

Quedan exentas del aporte extraordinario las personas humanas y sucesiones indivisas cuando el valor de la totalidad de sus bienes no exceda de los doscientos millones de pesos ($ 200.000.000), inclusive. Cuando se supere la mencionada cifra, quedará alcanzada por el aporte extraordinario de la totalidad de los bienes.

Las personas humanas y sucesiones indivisas se regirán por los criterios de residencia en los términos y condiciones establecidos en los artículos 116 a 123, de la Ley de Impuesto a las Ganancias, al 31 de diciembre de 2019.

Las personas humanas residentes en el país, las explotaciones unipersonales ubicadas en el país o las sucesiones indivisas radicadas en el país, que tengan el condominio, posesión, uso, goce, disposición, tenencia, custodia, administración o guarda de bienes sujetos al aporte extraordinario, que pertenezcan a personas humanas y sucesiones indivisas residentes del exterior, deberán actuar como responsables sustitutos del aporte, según las normas que al respecto establezca la AFIP.

Para las personas humanas y sucesiones indivisas residentes en el país, la base de determinación allí mencionada se calculará incluyendo los aportes a trusts, fideicomisos o fundaciones de interés privado y demás estructuras análogas, participación en sociedades u otros entes de cualquier tipo sin personalidad fiscal y participación directa o indirecta en sociedades u otros entes de cualquier tipo, existentes al 18/12/2020.

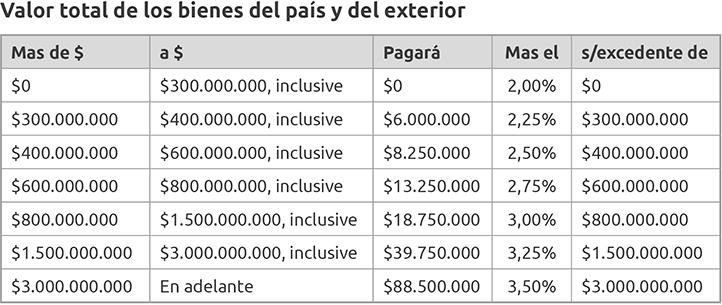

El aporte a ingresar será el que resulte de aplicar, sobre el valor total de los bienes -excepto aquellos que queden sujetos a la alícuota de la tabla del artículo siguiente-, la siguiente escala (art. 4 ley 27.605):

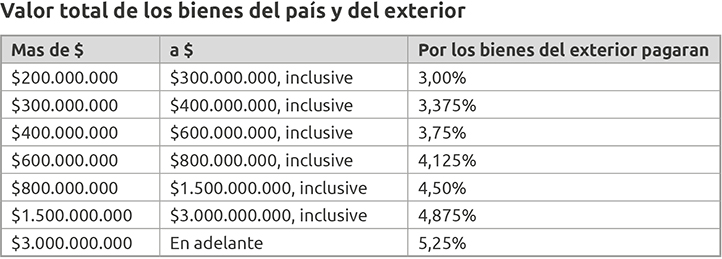

Por los bienes situados en el exterior, en caso de no verificarse su repatriación en los términos del artículo siguiente, se deberá calcular el aporte a ingresar conforme a la siguiente escala (art. 5 ley 27.605):

Se entenderá por repatriación, a los fines del artículo anterior, el ingreso al país, dentro de los sesenta (60) días, inclusive, contados desde el 18/12/2020, de:

(i) las tenencias de moneda extranjera en el exterior, y

(ii) los importes generados como resultado de la realización de activos financieros en el exterior, que representen como mínimo un treinta por ciento (30%) del valor total de dichos activos (DEL EXTERIOR). El Poder Ejecutivo Nacional podrá ampliar en otros sesenta (60) días el mencionado plazo.

Una vez efectuada la repatriación, los fondos deberán permanecer, hasta el 31 de diciembre de 2021, depositados en una cuenta abierta a nombre de su titular en entidades comprendidas en el régimen de la ley 21.526, o afectados, una vez efectuado ese depósito, a alguno de los destinos que establezca el Poder Ejecutivo Nacional.

A esos fines, se consideran activos financieros del exterior, aquellos mencionados en el tercer párrafo del artículo 25 de la ley de impuesto sobre los bienes personales.

La aplicación, percepción y fiscalización del aporte extraordinario estará a cargo de la AFIP, resultando de aplicación supletoria las disposiciones de la ley 11.683, y el Régimen Penal Tributario del título IX de la ley 27.430.

Cuando las variaciones operadas en los bienes sujetos al aporte, durante los ciento ochenta (180) días inmediatos anteriores al 18/12/2020, hicieran presumir, salvo prueba en contrario, una operación que configure un ardid evasivo o esté destinada a eludir su pago, la AFIP podrá disponer que aquellos se computen a los efectos de su determinación.

Posibles vías procesales para los cuestionamientos

del aporte extraordinario

-Pagar el aporte extraordinario y luego interponer un recurso de repetición.

-No pagar el aporte extraordinario. Informando la situación al fisco, con la finalidad de evitar una posible denuncia penal por parte del organismo fiscal. Luego de la determinación de oficio se abren las instancias recursivas de la ley 11.683.

-Interponer una acción declarativa de certeza con solicitud de medida cautelar.

Se sugiere la emisión de un informe de contador público, donde se informe qué porcentaje de las rentas del periodo fiscal 2020, insume el impuesto sobre los bienes personales del periodo fiscal 2020, así como el aporte extraordinario.

Posibles principios afectados

Doble imposición con el impuesto sobre los bienes personales.

Puede resultar confiscatorio, según el porcentaje que absorba sobre la renta de los bienes.

Lesión al principio de capacidad contributiva. Lesión al derecho de propiedad.

Se grava bienes que no son líquidos y no son susceptibles de ser vendidos (por ejemplo: inmuebles rurales o urbanos, participaciones en sociedades, titularidad de empresas unipersonales, etc.)

Aplicación de alícuotas diferenciales sobre los bienes del exterior. Principio de igualdad. Principio de razonabilidad. Principio de capacidad contributiva.

No grava el patrimonio, solo grava los bienes, no se puede descontar las deudas.

En el caso de los sujetos que blanquearon (ley 27.260), se afecta la seguridad jurídica y la confianza legítima.

Fallos de la CSJN (de 1911 a la fecha) que se podría tener en cuenta para discutir la validez constitucional del “Aporte extraordinario”.

“Rosa Melo de Cane” CSJN del 16/11/1911.

- Impuesto sucesorio.

“Don Eugenio Díaz Vélez c/Provincia de Buenos Aires” CSJN del 20/06/1928.

- Impuesto territorial.

“Dolores Cobo de Machi di Cellere C/Provincia de Córdoba” CSJN del 21/7/1041.

- Impuesto territorial.

“Ana Masotti de Busso y otros c/Provincia de Buenos Aires” CSJN del 23/10/1944.

- Impuesto inmobiliario rural.

“Delia Bonorino Ezeiza de Claypole y otros C/Provincia de Buenos Aires” CSJN del 3/3/1948.

“Marta Navarro Viola de Herrera Vegas” CSJN del 19/12/1989.

- Activos financieros.

“Insúa Juan Pedro” CSJN del 1/10/1981. (Ver dictamen del procurador José Casas).

- Activos financieros.

“Caja de jubilaciones y Pensiones de Abogados y Procuradores de la Provincia de Mendoza” CSJN del 5/5/2009.

- Impuesto sobre los débitos y créditos bancarios.

“Hermitage SA” CSJN del 15/06/2010.

- Impuesto a la ganancia mínima presunta.

Diario Perfil S.A. C.S.J.N. del 11.02.2014

- Impuesto a la ganancia mínima presunta.

“Banco Frances SA” CSJN del 9/11/2010.

- Impuesto a las ganancias. Deducción de malos créditos.

Toda la gama de fallos de la CSJN sobre Ajuste por inflación impositivo a partir de “Santiago Dugan Trocello SRL” 30.6.2005 y “Candy” del 3.7.2009.

Debiendo demostrarse en cada caso como se lesiona el principio de capacidad contributiva. Ello en función del porcentaje de renta que se absorbe.

Los contenidos que se publican son de exclusiva responsabilidad de sus autores y no expresan necesariamente el pensamiento de los editores.